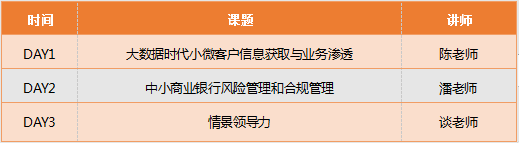

课程安排

培训安排

时间:2019.10.23-25(周三至周五)

地点:南京大学

人数:70人(先到先得,报满即止)

培训收费

◆ 研习社会员单位:☆☆☆☆☆☆☆(7颗星);

◆ 非研习社会员单位:4800元/人

◆ 费用说明:包括授课费、资料费,课程期间午餐费、茶歇等;研习社可代订房间,费用自理;

◆ 选购金融加研习社研习卡,享受更多的课程优惠。具体咨询当地销售或者研习社老师。

课程大纲

《大数据时代小微客户信息获取与业务渗透》

一、全面信息管理的四个象限

1.行业调查与分析

2.竞争对手调查与分析

3.目标客户调查与分析

4、自身情报调查与分析

二、互联网数据平台的挖掘与使用

1.国家工商总局数据平台的开发与利用

2.公检法数据平台的开发与利用

3.通过公司客户网络域名注册信息深入了解客户

4.如果了解目标对象住宿、机票预定信息

5.如何通过掌握企业高管MBA\EMBA毕业论文报告等资源洞察企业风险状况

6.“万方”“中国知网”“读秀”“慧科”“超星”等主流数据平台介绍与应用

三、如何进行数据监控

1.如果通过“Google快讯”及时追踪对公客户最新资讯

2.如何通过“baidu news alert”及时追踪对公客户最新资讯

3.如何使用舆情监测工具进行风险提示

4.10个常见的大数据工具(app)

四、如何选择行业客户

1.各大银行行业客户发展现状

2.如何结合自身优势定位行业客户

3.行业客户营销未来发展趋势

4.行业政策研究的策略与工具

五、如何寻找行业客户金融业务需求切入点

1.行业政策分析

2.竞争对手分析

3.企业上下游客户分析

4.银行自身分析(优劣势)

5.行业客户背景调查与风险管理

六、行业客户金融方案呈现技巧

1.差异化金融解决方案设计的步骤与方法

2.如何呈现金融产品

3.如何呈现成功案例

4.行业术语与沟通策略

5.金融产品报价策略

七、如何批量获取行业客户

1.会议营销法

2.高端商务论坛“蹭会法”

3.展会营销法

4.行业协会营销法

5.学术会议营销法

八、客户关系管理

1.如何利用自身资源维护客户关系

2.如何借力银行内部资源维护客户关系

3.如何借力客户资源维护客户

4.如何整合社会关系使之成为关系网

5.如何使用APP广结高端客户资源

《情境领导力》

模块一、关于领导力与情境领导

1 领导力定义

如何使下属成为追随者

领导力定义

领导力就是影响力

情境领导的管理有效性基础

情境领导的三步流程

模块二、情境领导的基础:绩效准备度评估

1绩效准备度定义

2员工绩效准备度评估-定义工作

定义工作的渐进层次

从工作职责到工作内容到评估标准

3员工绩效准备度评估-意愿能力分析

意愿和能力的定义

意愿的来源

能力与潜能的界定

意愿与能力的相互影响

4 员工绩效准备度评估-准备度分类R1-R4

准备度R1、R2、R3、R4定义

准备度定义的去人格标签化

准备度定义的动态流动性

领导者评估与员工自评的差异修正

模块三、情境领导的核心-领导风格

1关于领导风格

什么是领导风格

四种典型领导风格及特征

告知式

推销式

参与式

授权式

2 关于领导风格的适合性

领导风格选择基础是员工的绩效准备度

领导者领导风格偏好性

领导者领导风格的多元流动性

模块四、情境领导案例应用

工作定义

员工准备度评估

领导风格选择

中小商业银行风险管理和合规管理

第一部分 我国商业银行风险管理的回顾思考

一、计划经济体制项下的银行信贷风险

二、银行步入金融体制改革的艰难里程

三、用资产管理公司剥离巨额不良资产

四、信贷风险管理提升到全面风险管理

五、国际金融中心建设的路途依然艰巨

第二部分 当今中小商业银行面临的主要风险

一、列示监管机构最新发布的经济数据

二、解析并透过相关数据揭示银行风险

(结合当前宏观经济和企业微观层面)

三、讲解若干案例看风险在银行的表现

(结合信用风险、操作风险和市场风险的案例)

四、银行面对并化解风险所存在的问题

第三部分 诠释全面风险管理的理念和新提升

一、国际上对全面风险管理的最新释义

二、国内监管机构的新要求和管理实践

(结合讲解“中小商业银行风险管理和合规管理指引”)

三、全面风险管理在银行实践中的运用

(分享国际国内先进银行的实践经验和借鉴要点)

四、就当前而言,全面风险管理的目标和境界

第四部分 信用风险识别和对企业、行业分析

一、信用风险识别的主要考量和方法

二、站在企业和行业的角度分析风险

(结合3-4种不同类型的企业以及所属的不同行业详细讲解)

三、以银行角色分析信贷关键风险点

(讲解识别风险的主要维度和方法)

四、风险分析和判断意见的形成以及对要素的维护储存

第五部分 信贷审核审批的视野及坚守的原则

一、拓展信贷审查审批的宽阔视野

(结合动态的市场环境,变化的客户结构以及新型的金融模式)

二、坚守信贷审查审批的审慎原则

(结合信贷审查审批过程中需密切关注的真实性和法律问题)

三、建立有效的风险与营销联动机制

(充分利用企业有效信息的资源,培育优质的贷款客户群)

四、对贷前调查和贷款审查审批的评价

(从客观性和真实性,到全面性和有效性)

第六部分 贷后风险点的预警监测和危机处理

一、贷后检查的立足点和敏锐性

(站在企业的中心位置+银行债权人的身份)

二、通过贷后检查及时察觉到的主要风险

(结合不同企业在经营管理过程中的风险显现分析)

三、贷款风险危机发生后的处理方法

(心态-从容应对,方法-渠道信息,目的-降低损失)

第七部分 对不良贷款处置的主要途径和方法

一、通用的维权催收方法(重点)

(结合不同处置不良资产的方法,包括重组,非诉,诉讼,抵债等,详细讲解每种方法的特点以及应注意的法律环节)

二、整体“打包出售”方法

(概要讲解该方法的特点,以及银行需规避的操作风险和承受的财务压力)

三、 最新的债转股方法(概要表述)

四、分享上述不同方法下比较成功的维权案例

第八部分 全面风险管理下的支行长主要职责

(主要讲解实施有效的全面内控管理,从贷前,贷中和贷后,以及审计,业绩工作考评,乃至职业生涯等,重点是支行长在当今经济环境项下对业务风险和员工职业操守进行有效管理的方法和实务操作案例以及推进步骤)

第九部分 适应新常态下全面风险管理的动力

(选择优质客户→进行有效管理 →拥有优良资产→具备持续发展动力

产品的创新,理念的更新,视野的开拓,应变能力的提升…)

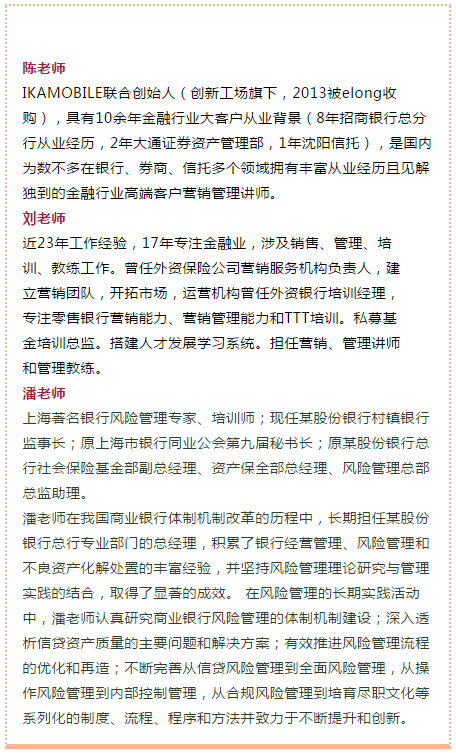

讲师介绍

Tips

1、为了保证能为您提供更高品质的会务服务,敬请于上课前一天办理报名手续;

2、保护知识产权是大家共同的责任,如未经授权,会议现场请勿录音、录像,多谢合作!