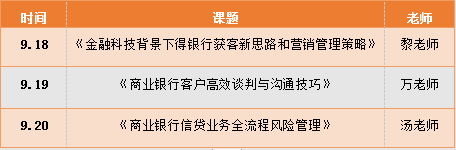

课 程 安 排

培训安排

时间:2019.9.18-20(周三至周五)

地点:西安

培训收费

◆ 研习社会员单位:☆☆☆☆☆(5颗星);

◆ 非研习社会员单位:3600元/人

◆ 费用说明:包括授课费、资料费,课程期间午餐费、茶歇等;研习社可代订房间,费用自理;

◆ 选购金融加研习社研习卡,享受更多的课程优惠。具体咨询当地销售或者研习社老师。

联系方式

全国客服热线:1860217711

课 题 安 排

课 程 大 纲

《金融科技背景下的银行获客新思路和营销管理策略》

一.新环境、新技术、新对手下客户经理重新定位

1.小组讨论:入职(网点转型)以来厅堂发生了哪些变化?

2.剥解银行利润的三个阶段,进而了解零售业务发展的三条主线

3.头脑风暴:严峻形势下,我们如何发挥我们的优势满足客户

4.作为营销人员,不得不掌握的业绩方程式

5.由业绩方程式推出客户经理的重新定位与岗位职责

6.客户经理营销思想4个转变

二.营业网点厅堂及其他渠道个人中高端客户开发

1.由业绩方程式推出客户经理首要提升客户数

2.小组讨论:当前客户主要来源

3.厅堂个人中高端客户特征及识别技巧

4.厅堂“体验式”营销建议

5.外拓营销流程及要点

6.外拓营销-如何获客

7.案例分享:总结出渠道拓展“六战”建议

8.重点关注的5大核心用户群及其他拓展方式

三.接触营销—顾问式一对一营销

1、顾问式营销流程及难点解读

2、顾问式营销一:售前准备

3、顾问式营销二:信任感建立

4、顾问式营销三:客户需求深度挖掘

5、顾问式营销四:产品组合营销——粘住客户

6、顾问式营销五:客户异议处理及交易促成

7、顾问式营销六:产品售后及转推荐

四.接触营销—电话邀约营销方法与技巧

接触营销—短信、微信营销及其他

1.头脑风暴:除了面对面顾问式接触营销、电话营销还有哪些营销方法

2.案例分享:看招行如何实现短信营销

3.实现精准营销,提升客户营销成功率

4.如何玩转微信营销

5.如何利用微信建立客户关系

存量客户关系维护和价值提升

1.案例分析:存量客户梳理流程图解析

2.存量客户梳理及关系维护关键环节“客户三分”

3.不同客户的维护方式和技巧

4.真情表白:你收到最好的礼物是什么

5.客户价值提升5种营销思路

《商业银行客户高效谈判与沟通技巧》

第一单元:谈判范畴、谈判基本功、谈判准备度

• 谈判专家和你有什么不一样?

• 谈判心态与生活心态

• 失败案例分析与警示

• 谈判专家是怎样识别客户、影响客户的?

• 谈判发生的条件与谈判脉络

• 与之对应的准备流程

• 谈判的最佳替代方案

第二单元:核心谈判原理与谈判套路拆解

• 怎样在错综复杂的谈判形势中抓住关键点?

• 为什么他对你的态度不一样?

• 明确预期与识别真假

• 从“独舞”到“与狼共舞”是怎样过度的?

• 谈判关键技巧进阶与演练

• 潜在谈判空间分析

• 对抗性与协作性谈判象限工具图

• 谈判中友情与商情的关系

• 明确谈判底线的意义和作用以及方法

第三单元:谈判技巧演练:确立正确的谈判思路与方法

• 了解沟通中的异议

• 有效防范异议

• 判断谈判的时机

• 识别谈判的条件

• 有效利用存在的问题

• 敏感时刻如何化解危机?

• 如何指出问题又避免激怒对手?

第四单元:案例研讨、录像分析、实战模拟

• 为谈判布局需要什么样的思路与方法?

• 如何有效识别谈判者的谎言和伪装?

• 谈判者需要什么样的支援团队?

• 如何有效发挥要求和底线的作用?

• 如何制造新问题,分散对方注意力?

• 如何建设安全的谈判氛围?

• 如何强化谈判过程中直接争执的要点?

• 展开最深入对抗时,如何赢得自己在乎的利益?

《商业银行信贷业务全流程风险管理》

第一模块:信贷全流程风险管理概述

一、信贷全流程风险管理定义与原则

二、信贷全流程风险管理重大意义

三、信贷全流程风险管理规范流程

四、信贷全流程风险管理保障手段

第二模块:贷前尽职调查全流程风险管理

一、贷前尽职调查十大要诀

二、信贷尽职调查的原则与方式

三、客户信贷资料收集与核实

四、信贷客户现场实时实地调查

五、信贷客户资料分析与论证

六、信贷尽职调查重点与要求

七、信贷尽职调查报告

八、财务分析

第三模块:贷中尽职控制全流程风险管理

一、审查审批

二、合同管贷

三、贷中核保核押

四、放款审核

五、支付管理

六、账户监管

第四模块:贷后尽职管理全流程风险管理

一、深化思想认识

1.贷后尽职管理的意义

2.贷后尽职管理的原则

3.贷后非现场监测管理

4.贷后现场检查与评价

5.建立贷后核保核押制度

6.信贷风险预警和处理

7.信用收回与债权管理

8.潜在风险客户退出

9.提交贷后管理报告

10.信贷档案管理

二、严格考核管理

三、强化系统运用

讲 师 介 绍

黎老师

国有行任职多年,中国银行、中国农业银行常年特聘顾问讲师,有丰富的银行咨询辅导和培训经验,历任多家国有行、股份制银行、城商行的零售转型项目,参与中行、民生、华夏、光大等多家总行转型手册编写,有丰富的经验和扎实的专业积累。

万老师

人际行为与营销实战专家,在银行营销案例梳理与销售实战模拟等领域具有独到的建树和实战贡献。具有15年以上销售与管理经验,10年以上授课经验,曾担任IBM、LaneCrawford、德意志银行、瑞士银行、中国银行、中国工商银行、中信银行等机构的营销项目顾问。

汤老师

实战派信贷专家;经济师、会计师;现任某商业银行风险总监;有多家银行担任行长、风险总监经历;《风控为王-信贷调查实务与分析》作者;知乎专栏作家

Tips

1、 为了保证能为您提供更高品质的会务服务,敬请于上课前一天办理报名手续;

2、 保护知识产权是大家共同的责任,如未经授权,会议现场请勿录音、录像,多谢合作!