不知从2019年何时起,在拜访银行的过程中,大家经常会提及农商行存在的痛点是什么,再聚焦点就是大家都在想有什么好的办法,去解决获得客户的问题。

文 / 谈力滔

市场里也出现了类似“导流获客、渠道获客、场景获客”等等的做法。不少农商行也都进行的尝试和实践,但目前看来此事并非一蹴而就。在早些时候,也有这样一个思路,解决零售信贷业务中:产品、风控的问题,就能解决获客的问题,实则现实并非如此,产品标准化,风控智能化,整体获客效率确实提高了一些,但并没有让获客发生质的升级。我们不妨回过头来,看看获客都有哪些方式:

目前常见或主流的获客方式有以下五种:

自主营销获客

客户经理自主营销行为,例如扫街、陌拜;

线上获客

建立线上客户申请的入口,实现线上申贷;

客户转介绍获客

以二维码线上营销为基础,搭建客户转介绍线上平台;

数据驱动获客

以行内存量客户和市场潜在客户为目标,结合行内数据与政府、互联网数据,进行用户画像甄别与预授信额度测算;

场景获客

建立以场景为渠道的获客模式,在场景中宣传或嵌套用信入口,做到客户随需随用,高即时性,高便捷的用信体验。

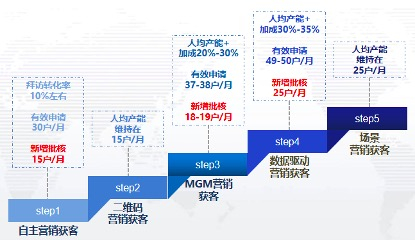

最后附上各获客模式的产能对比图

期待下次和大家聊聊智能零售信贷的产品模块,未完待续...